来源:市值风云

营销力度大到难以持续。

中期营收大增,带动股价反弹

01 上市以来股价跌剩零头

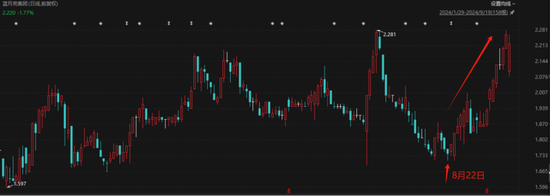

国内洗衣液和洗手液龙头——蓝月亮集团(06993.HK,“公司”)自8月22日公布中期业绩以来,股价反弹势头明显。

截至9月20日收盘,公司股价2.26港元,较中期业绩公布前一日收盘价1.74港元,不到一个月已累计涨30%,并触及今年以来股价高位。

(今年以来股价走势,来源:东方财富Choice)

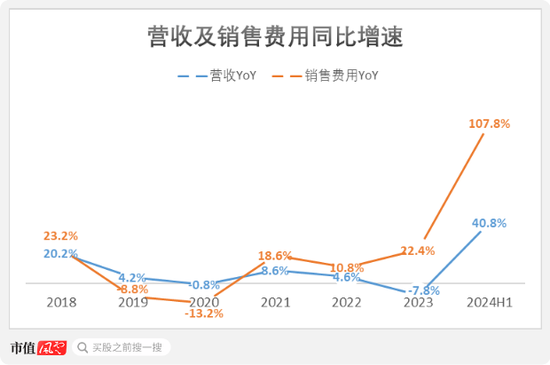

中期业绩显示,2024年上半年,公司营收31.3亿港元,同比增41%,并创下历史最高增速水平。

公司上一次高光时刻,还是出现在招股书中:2018年,公司营收67.7亿港元,同比增20%;此后年份,公司营收或为个位数同比增速,或为负增长。

(制图:市值风云App)

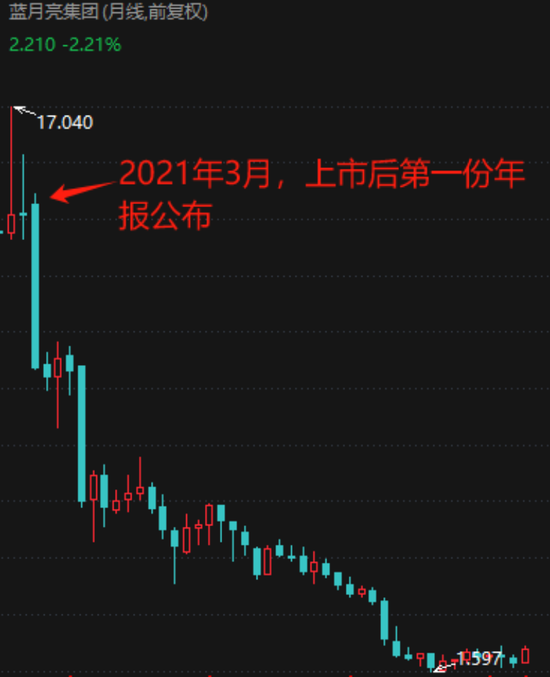

成长性乏力,或许是公司股价“出道即巅峰”的原因之一。

2020年12月,公司挂牌联交所主板的发行价为13.16港元,对应IPO市值756亿港元,上市当月股价持续走高,历史最高市值达到1122亿港元。

然而,随着公司上市后“业绩变脸”,其交出的第一份年报显示,2020年营收不增反减,股价也迅速跌落。

(上市以来股价走势,来源:东方财富Choice)

目前,公司股价较IPO发行价只跌剩零头,尚余的130亿港元市值,较最高点时已蒸发近千亿港元。

02 营销驱动或难持续

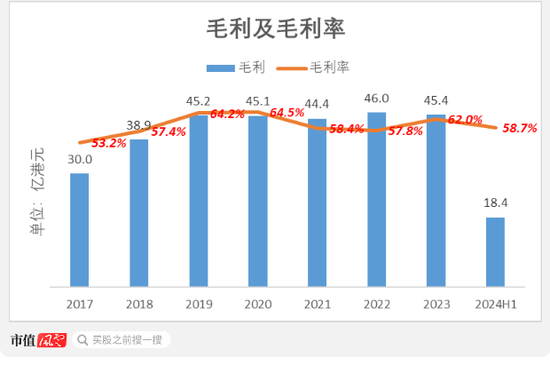

2024年上半年,公司毛利率58.7%,较上年同期的55.2%,提升3.5个百分点。

(制图:市值风云App)

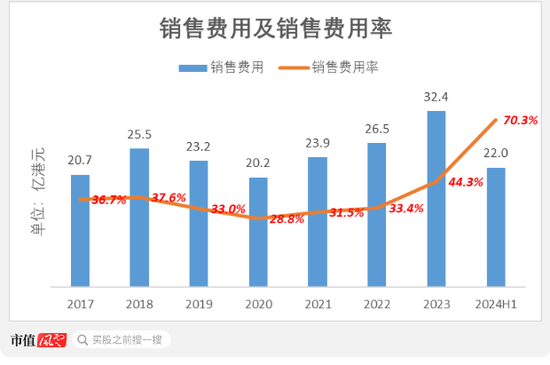

尽管毛利空间小幅改善,但销售费用之高昂,令人瞠目结舌。

2024年上半年,公司销售费用率高达70.3%,较上年同期的47.6%,增22.7个百分点,并创下历史最高销售费用率水平。

(制图:市值风云App)

当期销售费用22亿港元,甚至高于毛利润的18亿港元。

换言之,公司是靠“亏本大促销”换来的营收增长。

公司的营销驱动或难持续,体现为自2021年以来,公司营收同比增速和销售费用同比增速之间的“喇叭口”不断扩大。

2023年,公司销售费用同比增22%,而营收同比跌8%;2024年上半年,销售费用同比增108%,远高于营收同比增速41%。

(制图:市值风云App)

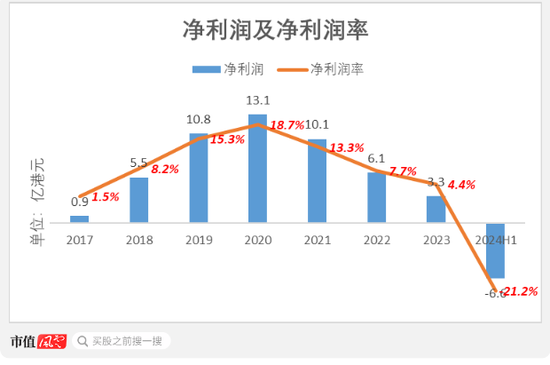

同时,受销售费用走高影响,公司的盈利能力不断恶化。2020-2023年,公司净利润从13.1亿港元逐年降至3.3亿港元,对应净利润率也从18.7%跌至4.4%。

2024年上半年,公司净利润-6.6亿港元,较上年同期的-1.7亿港元,呈现亏损扩大。当期净利润率-21.2%,同比跌13.7个百分点。

(制图:市值风云App)

渠道策略和产品策略双失利

01 销售渠道单一化

作为曾备受瞩目的洗衣液和洗手液龙头,公司在上市后为何陷入业绩困境?

在风云君看来,原因在于公司渠道策略和产品策略的双失利。

公司起家品牌“蓝月亮”成立于1992年,专注于生产及销售家庭清洁护理用品(“家清”)。

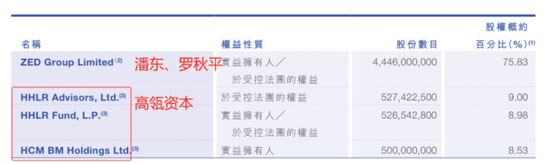

公司的创始人潘东(女)及其配偶罗秋平(男)一直为控股股东,截至2023年末持股75.83%。潘东夫妇同时把控着公司经营权,潘东任董事会主席,罗秋平任CEO。

(来源:公司2023年报)

第二大股东为高瓴资本,持股9%。

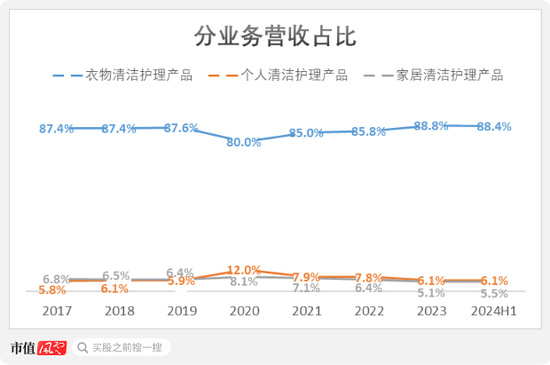

公司的业务分为三类:衣物清洁护理产品、个人清洁护理产品以及家居清洁护理产品,分别以洗衣液、洗手液以及浴室清洁剂为代表产品。

上述三类业务的营收占比一直较稳定,2024年上半年,分别占公司营收的88%、6%和6%。

(制图:市值风云App)

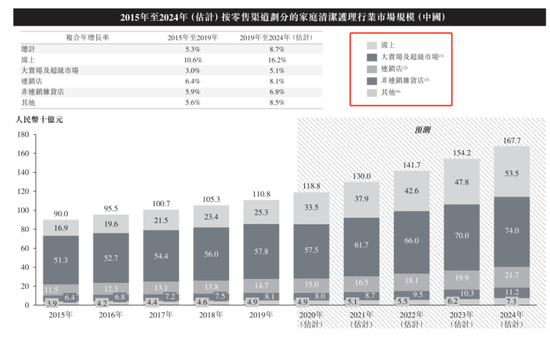

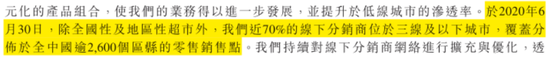

据弗若斯特沙利文,国内家清行业的前四大销售渠道依次为:大卖场及超市、线上、连锁店、非连锁杂货店,2019年的市场规模占比分别为52%、23%、13%和7%。

(来源:公司招股书)

综上,家清行业主要通过线下渠道销售,并且以大卖场及超市(“KA渠道”)为主。

据披露,公司的线下渠道包括大卖场及超市等直销大客户,以及向大卖场、超市、便利店、杂货店及加油站转售产品的线下分销商。

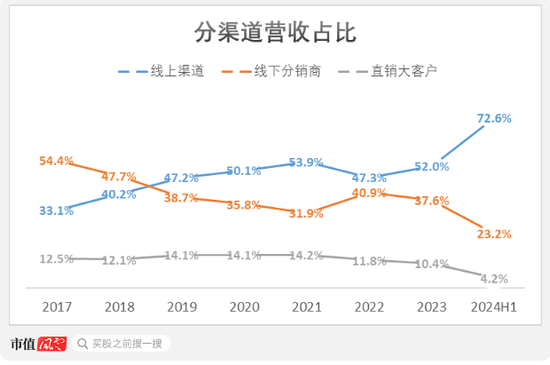

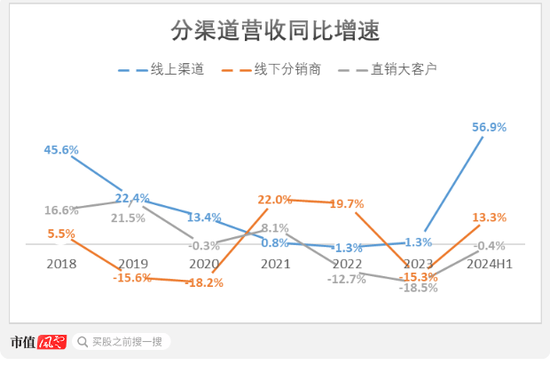

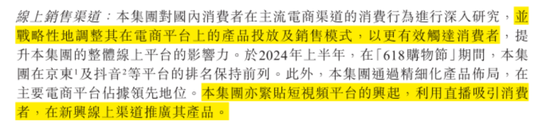

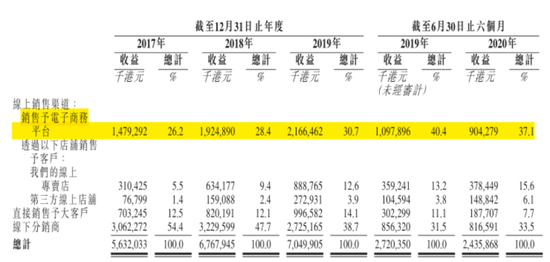

过去,公司同样以线下渠道为主,但近年来,公司明显向线上渠道倾斜。

2017年,公司的销售渠道中,线上渠道、线下分销商、直销大客户的营收占比分别为33%、54%和13%。

此后,线上渠道的营收占比持续提升,于2019年反超线下分销商,从此成为第一大渠道。

2023年和2024年上半年,公司线上渠道的营收占比分别达52%和73%,形成一骑绝尘的态势。

(制图:市值风云App)

公司为何在家清行业中不走寻常路?

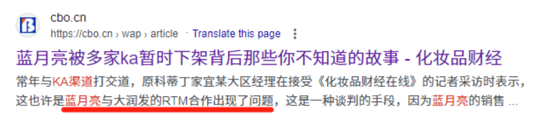

据多家媒体报道,2015年,公司曾因定价问题与大润发、家乐福、沃尔玛(WMT.N)等KA渠道发生矛盾,导致其产品一度被下架。

(来源:网络公开信息)

从目前来看,公司与KA渠道的关系仍然相当微妙。

自2022年起,公司各销售渠道中,来自直销大客户的营收逐年下降,每年同比跌幅超过10%。2024年上半年,直销大客户的营收占比,降至历史新低的4%。

此外,公司的线下渠道较为分散、下沉。

据招股书披露,截至2020年6月末,除全国性及地区性超市外,公司近70%的线下分销商仍位于三线及以下城市,覆盖国内逾2600个区县的零售销售点。

(来源:公司招股书)

而据弗若斯特沙利文,洗衣液的零售市场主要位于一线及二线城市。脱离KA渠道,无疑将加大公司打入高线城市零售市场、提升品牌声誉的难度。

(来源:公司招股书)

02 营收增长见顶,烧钱转战直播

过去数年,“高端”一词,在公司财报中时常被提及。

比如,在招股书中,公司预判,家清行业的增长机遇来自“消费者偏爱高端产品”,并将“强化高端产品种类”;

2020年财报中,公司表示要“扩大其高端产品供应”、打造“高端品牌”;

2021年财报中,公司表示“将继续改进其现有高端及量产产品系列”……

在风云君看来,公司向线上渠道突围的同时,一并谋求高端化转型,并非明智之举。公司的产品策略,与线上消费者的实际需求,似乎南辕北辙。

风云君相信,大部分消费者对家清用品的日常印象,离不开“便宜”、“量大”、“消耗快”等关键词。风云君本人在选购洗衣液的时候,基本也是看到哪个牌子便宜,就买哪个。

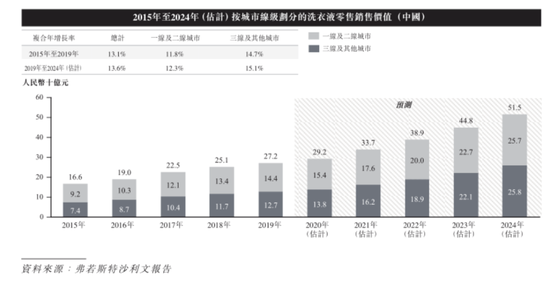

而在家清用品的网购场景中,“便宜”,更是消费者的重要考虑因素。

第三方消费者调研显示,在网购消费者眼中,家清用品,是可以被“平替”的优先类别之一。

(来源:Nint《行业趋势快速报告|家清行业2024H1报告》)

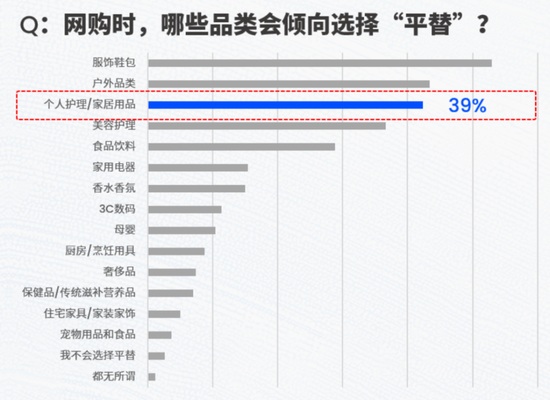

2021-2023年,公司线上渠道的营收见顶,每年营收徘徊在38亿港元。

(制图:市值风云App)

不过,2024年上半年,公司线上渠道突然贴脸开大,营收同比大增57%至23亿港元。

据披露,这是得益于公司“战略性调整其在电商平台上的产品投放及销售模式”,也就是开始搞直播了!

(来源:公司2024年中期业绩公告)

此前,公司线上渠道的主要销售模式是卖给天猫、京东(09618.HK、JD.O)及苏宁等电商平台。

2019年,公司线上渠道的营收占比为47%,其中31%来自电商平台客户,后者占到线上渠道的大头。

(来源:公司招股书)

据披露,公司转战直播后,在“618购物节”期间成绩斐然:

公司在京东自营品牌累计销售额榜、京东衣物清洁护理商家店铺累计销售额榜均为第一;

公司在抖音衣物清洁行业累计销售额榜单排名第一。

公司这是终于走对了路子,从此熬出头了?

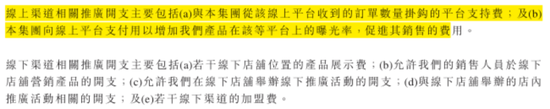

值得注意的是,公司近期大幅增长的销售费用,主要为推广开支。

2024年上半年,公司的推广开支为11亿港元,较去年同期的2.7亿港元同比增311%。

(来源:公司2024年中期业绩公告)

据披露,推广开支主要支付给向线上平台,包括与订单数量挂钩的平台支持费,以及用于增加公司产品曝光率的费用。

(来源:公司招股书)

也就是说,2024年上半年,公司所取得的直播战绩,是向平台“烧钱买流量”的成果。

“寅吃卯粮”式分红

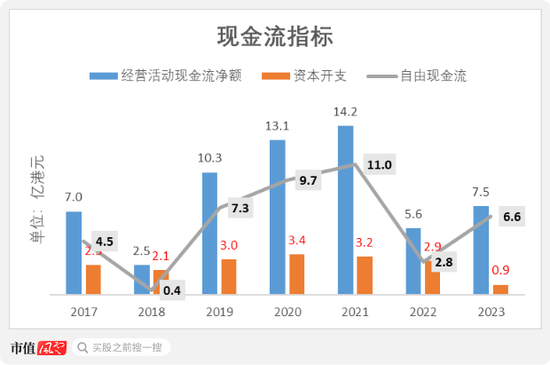

近年来,由于盈利能力的下滑,公司通过经营活动净流入的现金明显减少。

2022年,公司的经营活动现金流净额从上年的14.2亿港元骤减至5.6亿港元,2023年为7.5亿港元。

(制图:市值风云App)

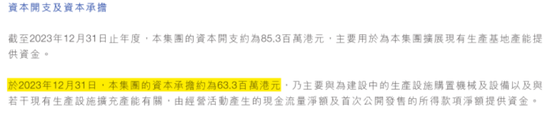

随着现有生产基地扩展计划逐渐完成,公司的资本开支在2023年降至1亿港元以内,而2019-2022年维持在每年3亿港元左右。

从披露来看,公司后续无大额资本开支计划。

(来源:公司2023年报)

目前,公司流动性尚算充裕。

2020年,公司通过IPO发行约7.47亿股,募资净额高达110亿港元。而截至2024上半年末,这笔募资尚余37亿港元未动用。

截至2024年上半年末,公司的流动资金约为63亿港元,其中包括55亿港元的现金及现金等价物,以及8亿元的定期存款。

(来源:公司招股书)

公司素有高分红传统。

2020年6月,公司在上市前夕宣布向当时唯一股东Aswann突击分红23亿港元,后者由公司创始人潘东夫妇持股88.92%。

这意味着,潘东夫妇分得现金股息逾20亿港元。

不过,公司截至2020年6月末的现金及现金等价物仅为7.5亿港元,显然并不足以覆盖这笔分红。

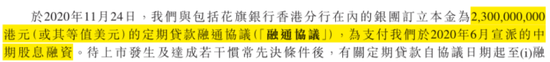

据披露,2020年11月,公司与包括花旗银行在内的财团签订本金为23亿港元的融资协议,用于支付上述股息。

(来源:公司招股书)

IPO前借专项资金向控股股东巨额分红,然后待IPO募资到位后还债。公司控股股东这幅懒得掩饰、赤果果割韭菜的嘴脸,实属让风云君惊呆了!

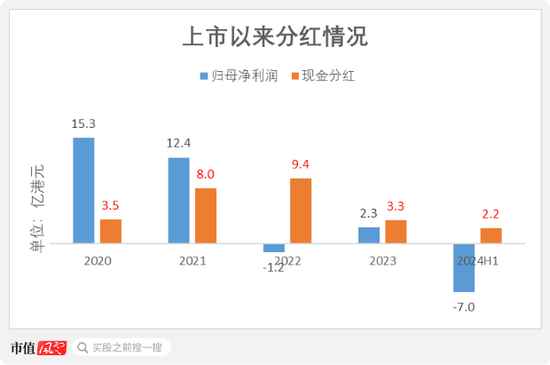

自上市以来,公司累计分红26.4亿港元,高于期间归母净利润21.9亿元。其中,2022年和2024年上半年,公司在归母净利润为负的情况下,仍然坚持分红。

(制图:市值风云App)

尽管现金分红是上市企业回报股东的途径之一,但公司在盈利能力和现金流下滑的背景下,持续大幅分红,更像是“寅吃卯粮”的行为。

国内洗衣液龙头蓝月亮已经陷入了增长困境。

自上市以来,公司销售渠道日益单一化。但公司所倚重的线上渠道,与其向高端化品牌转型的诉求,似乎难以融合。

随着直播电商的兴起,公司在今年上半年转型这一新兴线上渠道,虽然短期内推动营收大增,但并未从中赚到真金白银,只是花钱买吆喝、为直播和平台打工。

卖越多亏越多,公司的短期“牺牲”能否换来长期的破局?