本文作者:刘晨明/郑恺/李如娟

报告摘要

从业绩与股价的季节性规律来看,四季度往往先“炒当下”后“炒预期”:

10月份是一年当中比较重视业绩基本面的月份,三季报与年报前瞻依然关键;而11-12月对当期基本面的交易权重明显下降、甚至转负。

年末市场更集中在两方面的定价:(1)年底政策会议对传统行业利好较多,资金顺势参与政策利好且有估值切换预期的传统行业;(2)资金开始布局下一年行情,选择的方向可能也更偏好于景气度有回升(反转)预期、最好估值也相对便宜的标的。

10月份“炒当下”:三季报前瞻较为确定的方向

目前三季报业绩确定性方向,主要集中在两条外需线索、两条内需线索:

1. 外需方向之一:出口链回到合理估值区间,挖掘“亚非拉”方向出口机遇(客车、摩托车、逆变器、电表、风电整机、注塑机、船舶)

2. 外需方向之二:科技产业的算力链、苹果链,公募持仓拥挤的扰动集中在短期,目前反应度模型显示热度已有明显降温,三季报依然是稀缺的景气方向、且年内盈利预测有所上修

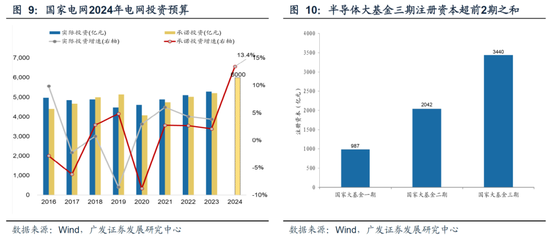

3. 内需方向之一:财政资金重点支持的领域,比如电网投资、半导体国产替代、创新药补贴、设备更新和以旧换新

4. 内需方向之二:行业反内卷、减少资本开支、自由现金流累积、分红意愿和能力提升的行业,包括但不限于牌照、特许经营权的领域,以及一些经营特征符合的传统行业(固废、白电、轨交、纺织等)

11-12月“炒预期”:等待海外大选格局及国内政策图谱进一步清晰

从目前市场可以追踪到的财政端、货币端来看,政策信号比较平淡(8月财政支出力度减弱、央行政策调整相对审慎)。因此,今年四季度政策会议的定调和表述变化,格外值得跟踪。

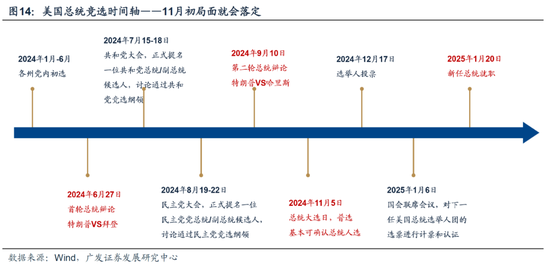

此外,11月初明确的“美国大选”格局,也是年底“炒预期”时重要变量。美国总统人选及众议院归属,会对于全球经济预期、大宗品价格展望、贸易摩擦的程度、以及国内政策预期,都会产生直接或间接的影响。

对此我们可以保持动态跟踪,根据情景假设来做出灵活应对——

(1)例如,如果是哈尔斯竞选获胜且民主党横扫参议院,那么展望明年,外需相关的出口链及资源品都可能迎来更明确的β机遇;

(2)例如,如果国内四季度稳增长政策有更大力度的调整,那么四季度内需相关的板块也可以展望预期的反转。

风险提示:宏观经济风险,业绩不及预期风险,地缘政治风险等。

报告正文

一、本期话题:10月前后有哪些值得留意的季节性规律?

(一)从业绩与股价的季节效应来看,四季度往往先“炒当下”后“炒预期”

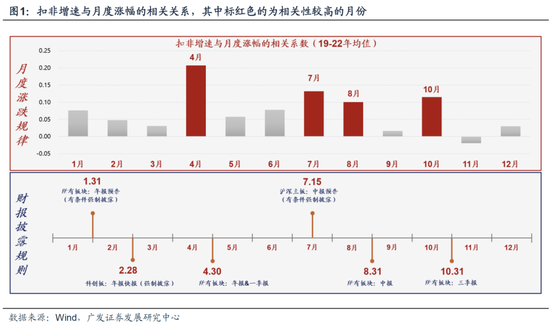

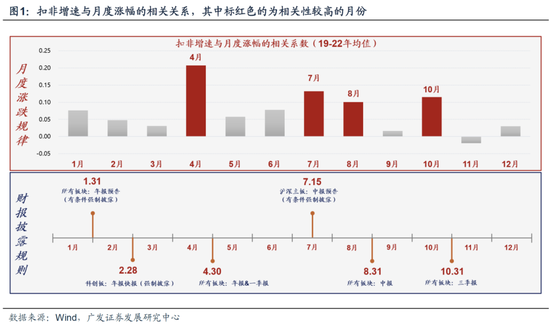

从业绩表现与股价表现的季节性规律来看,即将进入的10月份也是一年当中比较重视业绩披露情况的月份。将月度涨跌幅与对应的季报增速做相关系数分析,我们发现单月涨幅与季度增速相关度最高的月份为:4月、7月、10月、8月。也就是说,10月份对于三季报情况的定价程度较高。

如果看整个四季度,则整体呈现出先“炒当下”后“炒预期”的特征——

10月是三季报披露季,基本上延续了二三季度的业绩驱动行情;

11月来看,不管是Q4还是Q3的业绩增速,对当月的涨跌幅影响都不大,甚至有一定的负相关性,这体现的可能是在季报披露之后,市场开始演绎基本面的反转预期或者估值修复预期。

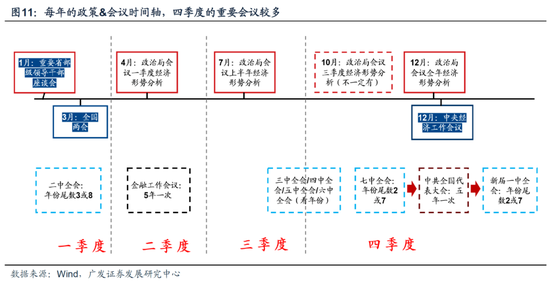

进入12月,业绩增速的有效性并未得到明显加强,此时市场可能有两个方向的定价:一是年底政策会议对传统行业利好较多,资金顺势参与政策利好且有估值切换预期的传统行业;二是资金开始布局下一年行情,选择的方向可能也更偏好于景气度有回升(反转)预期、最好估值也相对便宜的标的。

整体上看,四季度过了三季报披露季之后,市场对当年的业绩增速关注度明显降低,而对下一年的景气度判断也未能形成较一致的预期,因此市场又进入了相对“混沌”的状态。

(二)10月份“炒当下”:三季报前瞻较为确定的方向值得关注,依然是两个外需线索、两个内需线索

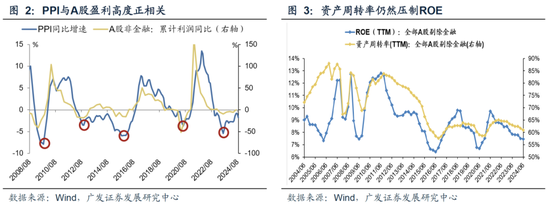

根据财报披露规则,十一假期之后上市公司即陆续进入三季报披露窗口。根据本次中报A股业绩表现及三季度的宏观经济运行态势,目前看A股三季报总量层面上预计很难出现大幅改善——1. A股非金融利润增速与PPI的相关性较强,三季度PPI出现小幅回踩;2. 资产周转率压制ROE,在收入改善/供给收缩之前修复较慢;3.近期人民币汇率升值,对于上市公司三季报的汇兑损益产生影响。

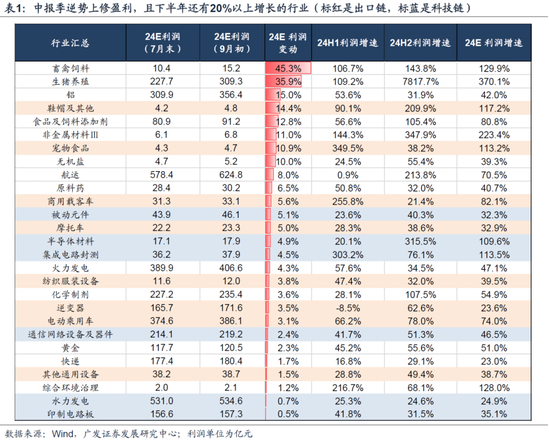

在此背景下展望三季报,稀缺的景气确定性方向就构成了10月份比较重要的配置思路。我们从中报季前后的盈利预测动态调整来看,一些行业在中报季可以逆势上修全年的盈利预测、且下半年预测可以有20%以上的利润正增长,这些行业三季报的业绩确定性较高。

下表可见,标黄色的行业主要集中在外需链条(出口链/资源品),标蓝色的行业主要集中在科技链条(电子/AI算力)。

进一步地,落实到【三类资产】,当下可以继续关注的业绩确定性方向,主要集中在两条外需线索、两条内需线索——

1. 外需方向之一:挖掘“亚非拉”方向的出口机遇

二季度出口链条受到汇兑担忧、特朗普交易、全球经济数据放缓等因素的影响,估值受到不同程度的挤压。

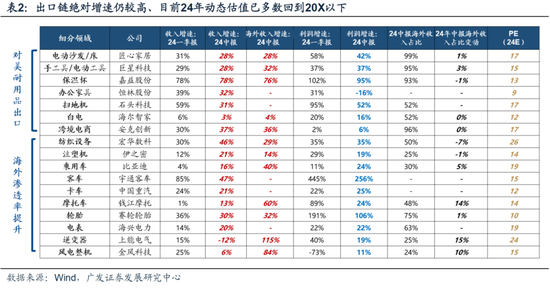

下表可见,典型的外需链条公司目前的24年动态估值已回到10-20X PE的合理估值区间,而中报依然保持在较高的收入正增长,即使因汇兑波动造成利润增长降速、但依然保持在较高的景气增长,海外业务占比进一步提高以减少对内需的敏感度,综合来看依然是非常稀缺的一条景气线索。

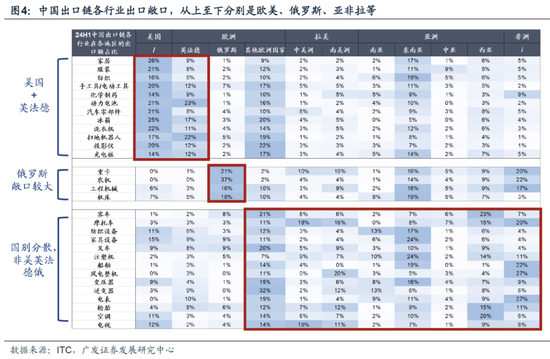

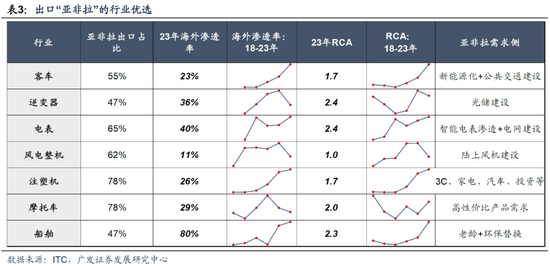

这其中,在美国大选局势清晰之前,我们更推荐“亚非拉”相关的出口机遇。当前“亚非拉”出口占比绝对值高、且美英法德俄敞口不高的行业:摩托车、注塑机、电表、风电整机、轮胎、客车。此外,还有部分行业,尽管绝对占比不算很高,而近几年明显加大了亚非拉出口力度:逆变器、纺织设备、家具设备、船舶。

如果进一步规避其中终端需求依然落在欧美的行业,海外渗透率低(空间大)或海外竞争力强(供给强)的优选“亚非拉”出口行业包括:客车、摩托车、逆变器、电表、风电整机、注塑机、船舶。

2. 外需方向之二:科技产业的算力链、苹果链

科技产业今年较为景气的方向,也与全球需求带动的产业发展相关,主要集中在二季度公募基金大力加仓的算力链、苹果链。

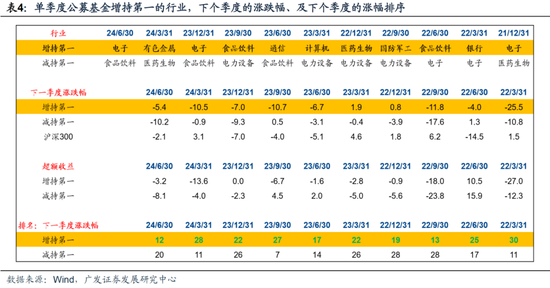

但在22年之后,缺乏增量资金的市场存在一个规律:公募基金当季度加仓第一大的行业,下个季度的股价表现往往不理想、涨幅排名往往落后。二季度公募加仓最多的电子(算力链、果链)在三季度股价波动也有所放大。

不过,如果是产业趋势明确向上、后续基本面能够兑现的行业,公募基金集中加仓带来的交易扰动仅在短期一个季度左右,后续股价能够恢复,典型的例子就是上表中23Q2的通信(光模块)以及23Q4的电子。

从中报业绩表现来看,科技硬件产业共同满足:①收入保持正增长且中报较一季报提速;②分析师上修全年盈利预测;③服务器、光模块、PCB、AI芯片等行业主动补库存;④半导体设备、数字芯片设计等前瞻反映订单的合同负债及预收账款增速上升。因此,这些行业三季报的展望前景依然较为稳定。

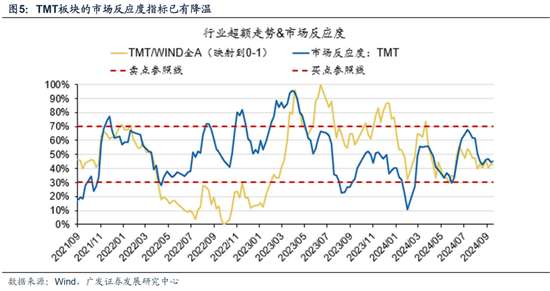

我们团队搭建的“反应度模型”也显示,TMT与电子的反应度指标已经从过热的较高阈值有明显的回落,这意味着后续情绪扰动下降、重新交易基本面的时机也逐渐临近。

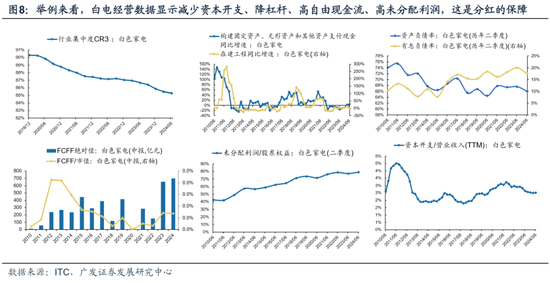

3. 内需方向之一:反内卷、行业格局更加稳定的高自由现金流行业

在内需方向没有β层面的机会之前,我们建议继续关注行业反内卷、减少资本开支、自由现金流累积、分红意愿和能力提升的行业,我们基于中报最新的经营情况、客观数据筛选如下表。

这其中,既有天生格局好、牌照类和特许经营权的行业,也包括一些近年来随着经营思路转变、自由现金流抬升的潜在稳定格局的行业。

4. 内需方向之二:财政资金重点支持的领域

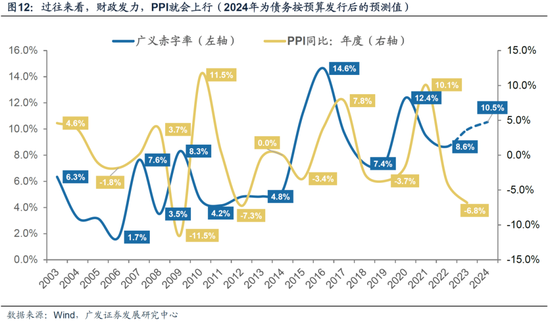

在广义财政进一步发力之前,预计PPI对内需板块整体的ROE和股价更多是托底效果,β性质的内需机会仍然需要等待。但是,我们可以寻找一些内需板块中的α,这其中的重点可能在于财政资金重点支持的领域:比如电网投资、半导体国产替代、创新药补贴、设备更新和以旧换新。

(三)11-12月“炒预期”:等待海外大选格局及国内政策图谱进一步清晰

11-12月市场开始进入“炒预期”阶段,此时市场可能有两个方向的定价:一是年底政策会议对传统行业利好较多,资金顺势参与政策利好且有估值切换预期的传统行业;二是资金开始布局下一年行情,选择的方向可能也更偏好于景气度有回升(反转)预期、最好估值也相对便宜的标的。

而从目前市场可以追踪到的财政端、货币端来看,政策信号比较平淡——

一方面,财政部披露的8月财政数据显示,受财政收入增速下行的约束、8月财政支出力度也有所下降,这会进一步影响财政政策发挥效力,对于实物工作量的带动、和PPI的提振幅度有限。

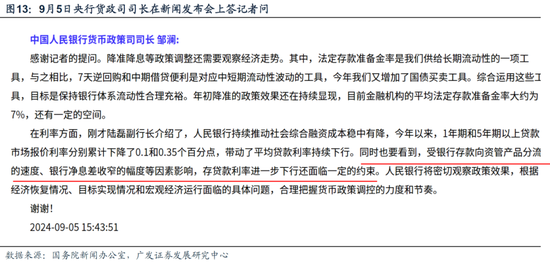

另一方面,9月5日国新办举行“推动高质量发展”系列主题新闻发布会,其中针对记者所问“今年接下来货币政策还有多大降息降准的空间和必要性?”时,中国人民银行货币政策司司长邹澜提到“受银行存款向资管产品分流的速度、银行净息差收窄的幅度等因素影响,存贷款利率进一步下行还面临一定的约束”。这表明央行因为目标多元化,除总量外兼顾结构与战略目标,政策调整会相对审慎。

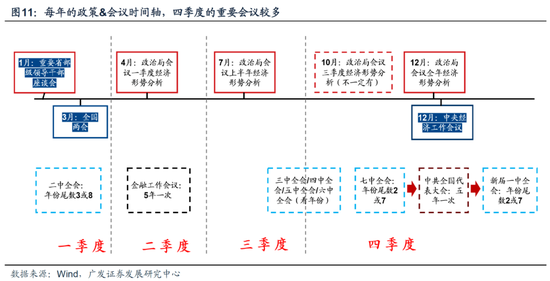

因此,今年四季度会议及政策方面的变化,是今年11-12月市场“炒预期”过程中的主要追踪变量。

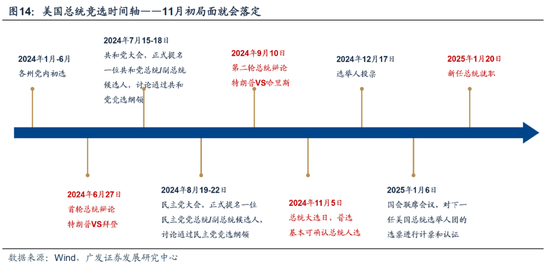

此外,11月初明确的“美国大选”格局,也会对今年年底的“炒预期”方向产生比较重要的影响。

美国总统人选、及众议院的归属,会对于全球经济预期、大宗品价格展望、贸易摩擦的程度、以及国内的政策预期,都会产生直接或间接的影响。

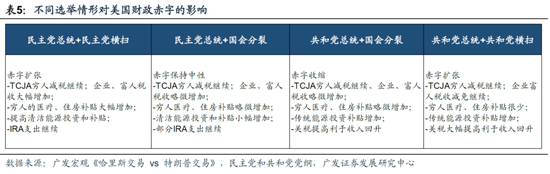

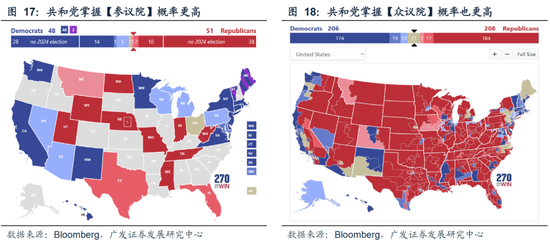

由于众议院主要负责财政赤字和财政预算。如果最终总统的归属与众议院的归属不一致,那么明年开始美国的财政扩张可能面临不确定性,也就是美国的衰退预期可能也会产生变数。

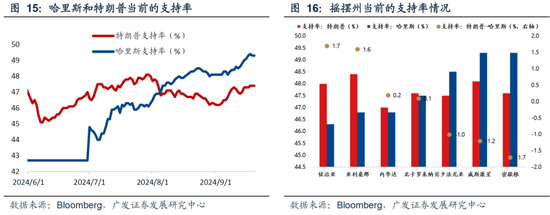

从目前RCP汇总的民调数据来看,哈里斯支持率领先,但特朗普在摇摆州仍有优势。截至9月20日,RCP数据显示,特朗普胜民调支持率为47.4%,哈里斯支持率为49.3%。截至9月20日,RCP 数据显示,在七个关键摇摆州中,特朗普有4个领先,3个落后。

另外,根据270towin调查数据,目前共和党掌握参议院和众议院的概率均更高;但相比拜登,换帅哈里斯之后,民主党在众议院的赢面变高。

11月国内政策变化、及美国大选格局,将成为我们跨年交易的主要线索,对此我们可以保持动态跟踪,根据情景假设来做出灵活应对——

例如,如果是哈尔斯竞选获胜且民主党横扫参议院,那么外需相关的出口链及资源品或迎来更明确的β机遇;

再例如,如果国内四季度稳增长政策有更大力度的调整,那么内需相关的板块也可以展望预期的反转。

二、本周重要变化

注:本章如无特别说明,数据来源均为wind数据。

(一)中观行业

1.下游需求

房地产:截至9月21日,30个大中城市房地产成交面积累计同比下降34.19%,30个大中城市房地产成交面积月环比下降19.99%,月同比下降39.60%,周环比下降17.70%。国家统计局数据,1-8月房地产新开工面积4.95亿平方米,累计同比下降22.50%,相比1-7月增速上升0.70%;8月单月新开工面积0.57亿平方米,同比下降17.19%;1-8月全国房地产开发投资69283.55亿元,同比名义下降10.20%,相比1-7月增速下降0.00%,8月单月新增投资同比名义下降8.46%;1-8月全国商品房销售面积6.0602亿平方米,累计同比下降18.00%,相比1-7月增速上升0.60%,8月单月新增销售面积同比下降12.63%。

汽车:乘用车:9月1-15日,乘用车市场零售82.8万辆,同比去年9月同期增长18%,较上月同期增长12%,今年以来累计零售1,429.3万辆,同比增长3%;9月1-15日,全国乘用车厂商批发86.8万辆,同比去年9月同期增长9%,较上月同期增长45%,今年以来累计批发1,680.8万辆,同比增长4%。新能源:9月1-15日,乘用车新能源市场零售44.5万辆,同比去年9月同期增长63%,较上月同期增长12%,今年以来累计零售645.4万辆,同比增长37%;9月1-15日,全国乘 用车厂商新能源批发44.1万辆,同比去年9月同期增长49%,较上月同期增长29%,今年以来累计批发712万辆,同比增长32%。

港口:8月沿海主要港口货物吞吐量为10亿吨,高于7月的9亿吨,同比上涨2.55%。

航空:8月民航旅客周转量为1290.74亿人公里,比7月上升56.68亿人公里。

2.中游制造

钢铁:螺纹钢现货价格本周较上周涨2.19%至3310.00元/吨,不锈钢现货价格本周较上周跌0.04%至13681.00元/吨。截至9月20日,螺纹钢期货收盘价为3165元/吨,比上周上升0.89%。钢铁网数据显示,9月上旬,重点统计钢铁企业日均产量186.50万吨,较8月下旬下降4.62%。8月粗钢累计产量7792.12万吨,同比下降10.40%。

化工:截至9月18日,中国化工产品价格指数为4358,较上周上涨0.1%;截至9月18日沥青期货结算价为3269元/吨,较上周上涨0.5%;截至9月20日,合成氨价格指数2599,较上周上涨3.4%。

3.上游资源

国际大宗:WTI本周涨3.42%至71.00美元,Brent涨3.43%至73.93美元,LME金属价格指数涨1.25%至4097.10,大宗商品CRB指数本周涨3.12%至282.39,BDI指数上周涨4.60%至1977.00。

铁矿石:本周铁矿石库存下降,煤炭价格上涨。秦皇岛山西优混平仓5500价格截至2024年9月16日涨1.67%至853.60元/吨;港口铁矿石库存本周下降0.47%至15314.00万吨;原煤8月产量上升1.58%至39654.50万吨。

(二)股市特征

股市涨跌幅:上证综指本周上涨1.21,行业涨幅前三为家用电器(296.70%)、有色金属(193.97%)、社会服务(121.19%);跌幅前三为医药生物(-48.63%)、电力设备(-20.45%)、国防军工(-8.78%)。

动态估值:A股总体PE(TTM)从上周13.49倍上升到本周13.67倍,PB(LF)从上周1.27倍上升到本周1.28倍;A股整体剔除金融服务业PE(TTM)从上周18.53倍上升到本周18.75倍,PB(LF)从上周1.67倍上升到本周1.69倍。创业板PE(TTM)从上周29.40倍上升到本周29.54倍,PB(LF)从上周2.37倍上升到本周2.38倍;科创板PE(TTM)从上周的43.35倍下降到本周43.10倍,PB(LF)从上周2.52倍下降到本周2.50倍。市场整体来看,本周A股总体及A股剔除金融估值扩张。其中,创业板估值扩张幅度较小。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为非银金融、商贸零售、医药生物。PE(TTM)分位数收敛幅度最大的行业为公用事业、煤炭、石油石化。本周股权风险溢价从上周2.85%上升到本周2.90%,股市收益率从上周5.05%下降至本周5.03%。

融资融券余额:截至9月19日周四,融资融券余额13748.87亿元,较上周上升0.05%。

北上资金:本周北上资金净买入-50.36亿元,上周净买入-147.60亿元。

AH溢价指数:本周A/H股溢价指数下降到146.78,上周A/H股溢价指数为149.14。

(三)流动性

9月15日至9月21日期间,央行共有5笔逆回购到期,总额为8845亿元;3笔逆回购,总额为16637亿元;1笔MLF到期,总额为5910亿元;公开市场操作净回笼(含国库定存)共计1882亿元。

截至2024年9月20日,R007本周上升15.74BP至2.0527%,SHIBOR隔夜利率上升10.20BP至1.9320%;期限利差本周下降9.43BP至0.6521%;信用利差下降1.77BP至0.4251%。

(四)海外

美国:本周二公布8月零售销售同比2.13%,前值2.86%。本周四公布联邦基金布标利率5%,前值5.5%。

欧元区:本周一公布7月贸易差额(百万欧元)21,231.90,前值21,687.80;7月商品出口金额当月同比10.2%,前值-6.3%;7月商品进口金额当月同比4%, 前值-8.4%。本周二公布9月ZEW经济景气指数9.3,前值17.9;9月ZEW经济现状指数-40.4,前值-32.4。本周三公布8月CPI同步2.2%,前值2.6%;核心CPI同比2.8%,前值2.9%。

日本:本周五公布8月CPI环比0.5%,前值0.4%。

英国:本周三公布8月CPI环比0.3%,前值-0.2%;8月核心CPI环比0.44%,前值0.09%。

海外股市:标普500上周涨1.36%收于5702.55点;伦敦富时跌0.52%收于8229.99点;德国DAX涨0.11%收于18720.01点;日经225涨3.12%收于37723.91点;恒生涨5.12%收于18258.57点。

(五)宏观

财政收支:8月公共财政收入同比-2.8%,8月公共财政支出同比-6.7%。

固定资产投资:本年新开工项目计划总投资额累计同比-6.1%;8月房地产业固定资产投资完成额累计同比-9.8%。

三、下周公布数据一览

下周看点:美国8月信物销售季调、8月欧元区M1、M2、M3同比、美国8月PCE物价指数、美国8月核心PCE物价指数、美国8月个人消费支出、中国8月工业企业利润

9月25日周三:美国8月新屋销售:季调:折年数(千套)

9月26日周四:8月欧元区:M1:同比(%)、8月欧元区:M2:同比(%)、8月欧元区:M3:同比(%)

9月27日周五:美国8月PCE物价指数:同比(%)、美国8月个人消费支出:季调(十亿美元)、美国8月核心PCE物价指数:环比(%)、中国8月工业企业利润:累计同比(%)

四、风险提示

地缘政治风险超预期;全球经济下行幅度及时长超预期;美联储降息节奏及幅度存在不确定性;美国大选结果存在不确定性;中国货币及财政政策的出台时间及形式存在不确定;盈利环境发生超预期波动;人民币汇率发生超预期波动。