来源:樊继拓投资策略

信达策略研究

1

策略观点:流动性牛市,但可能比14-15年慢

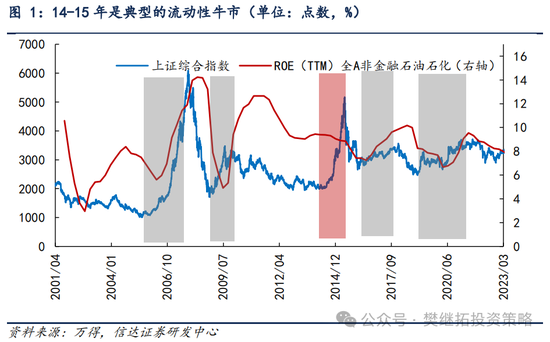

2014-2015年是典型的资金驱动型牛市,宏观经济并没有回升,甚至大部分行业ROE(TTM)加速下行,在此环境下产生的牛市级别反而远大于2009-2010、2016-2017、2019-2021年这三次盈利回升驱动的牛市。背后的核心原因是,A股的投资者结构中居民资金影响大于机构。我们认为随着股市供需结构的变化,特别是居民热情的回升,股市大概率已经进入牛市。但这一次牛市的速度可能很难维持之前那么快,因为居民资金流入的速度并没有2014-2015年那么快:(1)最近1个月的融资余额,表现确实比指数强较多,但如果把9-10月加在一起来看,融资余额回升幅度和指数涨幅差别不大,这比2014-2015年居民资金加杠杆流入时慢较多。(2)个人投资者开户数9-10月上涨明显,单月开户数已经快接近2015年高点。但如果观察百度股票开户搜索指数,能够看到10月下旬开始,开户热度明显下降。(3)与2014-2015年牛市不同的是,这一次居民资金大幅申购ETF,ETF规模已经和主动产品规模相当。不过从增长速度来看,ETF增长虽然快,但并没有2020年公募主动权益产品规模增长的那么快。

(1)上一次资金驱动的牛市是2014-2015年。盈利驱动的牛市逻辑层面更容易解释,而资金驱动的牛市,大多成熟的机构投资者会有分歧。2014-2015年是典型的资金驱动型牛市,刚出现的初期市场分歧较大。因为,2003-2012年的历次牛熊市,都伴随着宏观经济的上下波动,股市虽然在顶部和底部会领先经济和上市公司盈利(ROE)半年左右,但大方向是相同的。但2014-2015年,宏观经济并没有回升,甚至大部分行业ROE(TTM)加速下行,在此环境下产生的牛市级别反而远大于2009-2010、2016-2017、2019-2021年这三次盈利回升驱动的牛市。

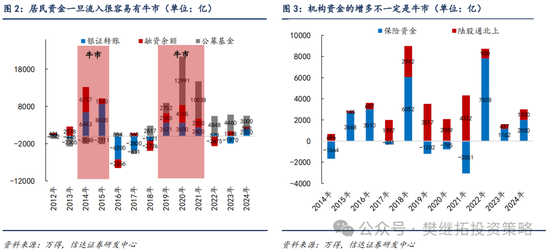

(2)居民资金对牛熊市的影响远超机构资金。背后的核心原因是,A股的投资者结构中居民资金影响大于机构。虽然公募、私募、保险、外资等机构资金最近10年持续成长,但公募和私募背后申购赎回的力量依然来自居民。我们把银证转账+融资余额+公募份额变化等汇总起来,能够看到,在2014-2015和2019-2021年的牛市中,均能达到连续2-3年万亿以上。但如果观察保险和外资,汇总在一起,年度增加不会超过万亿,大部分时候年度增加只有3000-4000亿左右。所以从2-3年来看,居民资金对牛熊市的影响远超机构资金。我们认为随着股市供需结构的变化,特别是居民热情的回升,股市大概率已经进入牛市。

(3)居民资金流入速度目前依然低于2014-2015年的速度。最近居民资金快速流入股市的证据主要来自融资余额、开户数据和ETF的回升。如果看最近1个月的融资余额,表现确实比指数强较多,但如果把9-10月加在一起来看,融资余额回升幅度和指数涨幅差别不大,这比2014-2015年居民资金加杠杆流入时慢较多。

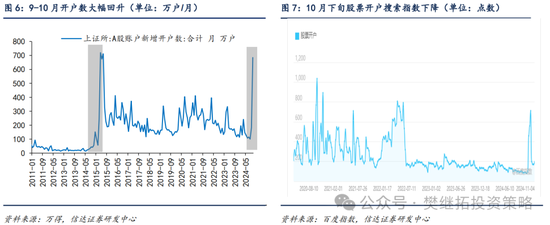

个人投资者开户数9-10月上涨明显,单月开户数已经快接近2015年高点。但如果观察百度股票开户搜索指数,能够看到10月下旬开始,开户热度明显下降。

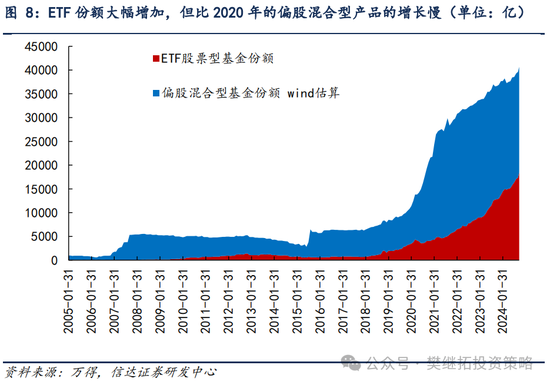

与2014-2015年牛市不同的是,这一次居民资金大幅申购ETF,ETF规模已经和主动产品规模相当。不过从增长速度来看,ETF增长虽然快,但并没有2020年公募主动权益产品规模增长的那么快。

由此可见,这一次居民资金虽然流入较快,大方向上决定了牛市已经开启,但这一次牛市的速度可能很难维持之前那么快,因为居民资金流入的速度并没有2014-2015年那么快。

(4)短期A股策略观点:牛市还在,但会通过震荡降速,因为居民资金流入强度不足以让指数快速突破。随着股市供需结构的变化,特别是居民热情的回升,股市大概率已经进入牛市。但这一次牛市的速度可能很难维持之前那么快,因为居民资金流入的速度并没有2014-2015年那么快:(1)最近1个月的融资余额,表现确实比指数强较多,但如果把9-10月加在一起来看,融资余额回升幅度和指数涨幅差别不大,这比2014-2015年居民资金加杠杆流入时慢较多。(2)个人投资者开户数9-10月上涨明显,单月开户数已经快接近2015年高点。但如果观察百度股票开户搜索指数,能够看到10月下旬开始,开户热度明显下降。(3)与2014-2015年牛市不同的是,这一次居民资金大幅申购ETF,ETF规模已经和主动产品规模相当。不过从增长速度来看,ETF增长虽然快,但并没有2020年公募主动权益产品规模增长的那么快。

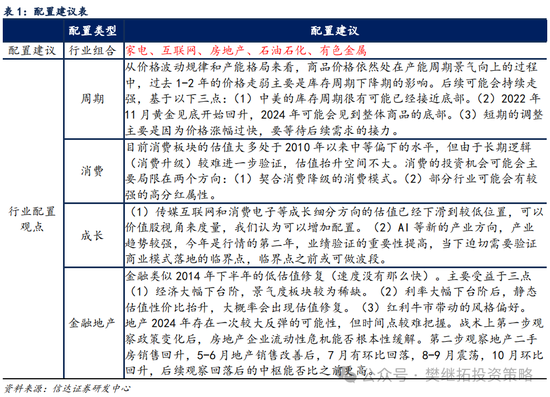

建议配置顺序:金融地产(政策受益)>传媒互联网&消费电子(成长股中的价值股)>上游周期(产能格局好+需求担心释放较为充分)> 出海(长期逻辑好,短期美国大选后政策空窗期)> 消费(超跌)。10月的市场风格分化很大,交易性资金较为活跃,但机构相关重仓个股表现较弱。如果以低价股和业绩预亏指数来看,10月下旬超额收益大幅上行。参考2019-2021年牛市期间,低价股和业绩预亏指数超额收益与市场的关系,能够发现,2019年2-4月、2020年7-9月、2021年7-9月,低位亏损个股的表现均强于指数。这三个阶段均是指数一波季度上涨的后期末期至震荡休整初期。所以在牛市中,低位亏损个股表现较强,可能是一个季度上涨波段后期,市场可能很快或正在震荡休整的标志,市场风格可能很快会由游资风格变为机构风格。

2

本周市场变化

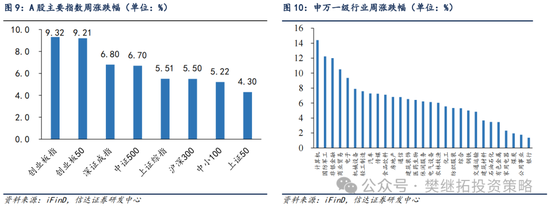

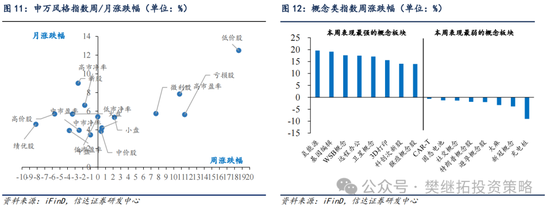

本周A股主要指数均上涨,其中创业板指(9.32%)、创业板50(9.21%)、深证成指(6.8%)领涨。申万一级行业本周均上涨,其中计算机(14.41%)、国防军工(12.23%)、非银金融(12.00%)、商业贸易(10.51%)涨幅较大。概念股中,氢能源(19.62%)、基因编辑(19.15%)、WSB概念(17.63%)、远程办公(17.47%)领涨,充电桩(-9.02%)、新冠概念(-3.82%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。