转自:期货日报

贵金属大跳水!

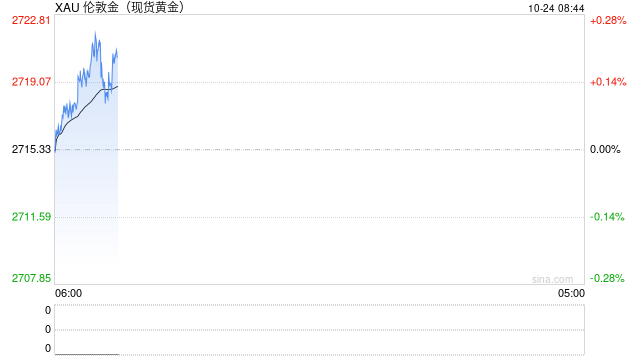

23日晚,此前连续创下历史新高的黄金大跳水!现货黄金盘中跌破2710美元/盎司,较日高回落近50美元/盎司,尾盘时跌1.21%,报2715.82美元/盎司。现货白银、COMEX期银大跌4.00%。截至收盘,COMEX黄金期货跌1.12%报2729美元/盎司,COMEX期银跌3.3%报33.885美元/盎司。

市场观察人士说,这种下跌可能反映了一定程度的获利回吐。也有市场分析称,黄金整体强劲的上升趋势表明,任何修正都可能是短暂的,之后更广泛的牛市趋势将恢复。黄金在所有时间框架(短期、中期和长期)上都处于稳步上升趋势中,鉴于“趋势是你的朋友”的格言,黄金倾向于有更多的上行空间。若能企稳在2750美元上方,多头可能会将目光投向3000美元大关。

加拿大央行降息50个基点,美联储“褐皮书”:美多数地区制造业活动有所下降

23日晚,加拿大央行宣布,降息50个基点,将基准利率从4.25%降至3.75%,符合市场预期,为连续第四次降息。

今年6月,加拿大宣布降息25个基点,开启货币宽松周期,成为首个降息的G7国家。随后的两次会议上,加拿大央行均降息25个基点。

加拿大中央银行行长麦克勒姆称,鉴于通货膨胀率已经降至2%的目标值,央行的目标是保持这一水平,因此决定将利率下调50个基点。

麦克勒姆暗示,未来可能会有更多降息措施,但具体的时间点和降息的规模尚未确定。

加拿大央行突然大幅降息的主要原因或许是,加拿大经济下行风险正在加大。

加拿大皇家银行发布报告称,加拿大经济表现不佳,迫使央行大幅降息。GDP增速远低于央行预期,失业率也在攀升。决策者担心高利率导致经济过度疲软。加拿大央行认为利率变化对经济影响存在滞后,因此迫切需要将利率降至中性区间2.25%~3.25%。

加拿大皇家银行预计,加拿大央行将进一步降息,防止经济疲软延续至2025年下半年,预计12月再降息50个,明年中期利率降至2%。

当地时间10月23日,美联储发布全国经济形势调查报告(也称“褐皮书”)。据“褐皮书”显示,总体而言,自9月初以来,几乎所有地区的经济活动都基本没有变化,只有里士满和芝加哥两个区域略有增长,大多数地区的制造业活动有所下降。

根据“褐皮书”,银行业活动总体稳定或略有上升,贷款需求则呈现混合趋势,一些地区指出由于利率下降,前景有所改善。消费者支出报告显示情况不一,部分地区注意到购买构成发生了变化,主要转向了价格更低的替代品。房地产市场活动总体保持稳定,全美大部分地区的房屋库存持续增加,房屋价格基本保持稳定或略有上涨。短暂的码头工人罢工只对经济造成了轻微的暂时性干扰。飓风造成的损害影响了作物,并导致东南部的商业活动和旅游业暂停。农业活动持平或略有下降,一些农作物价格仍处于无利可图的低位。能源活动也维持不变或略有下降,较低的能源价格压缩了生产商的利润空间。尽管不确定性增加,但相关人士对长期前景仍持乐观态度。

“特朗普交易”对贵金属和原油影响几何?

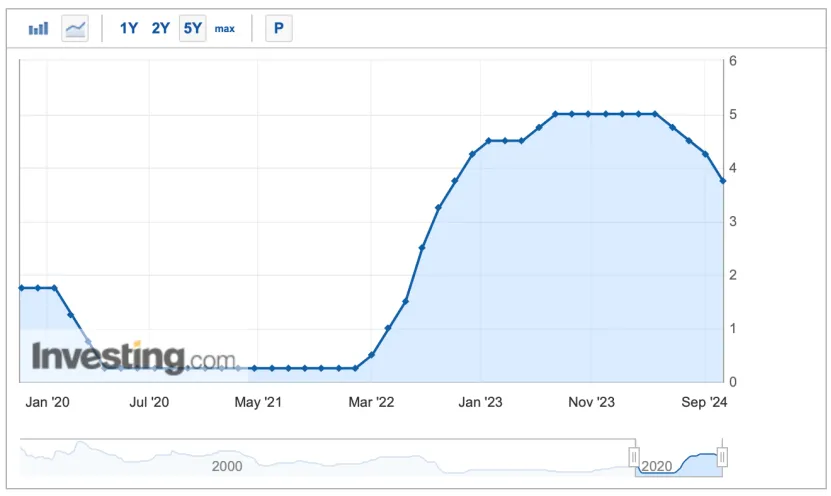

本周特朗普和哈里斯的整体民调支持率均较此前有所上行,但特朗普在摇摆州民调结果均超过哈里斯。从特朗普的施政措施来看,包括减税、对进口商品加征关税和扩大财政支出等政策都将推升通胀,例如对内推动减税法案,将刺激内需、给 CPI 造成较大上行压力;对外大规模驱逐移民和加征关税则会从供应端推升通胀。用10年期美债的利差与TIPS收益率衡量通胀预期,截至10月22日,该指标升至2.33个百分点,9月10日一度降至2.02个百分点。

“特朗普交易”卷土重来将影响哪些商品?对此,广州金控期货研究所副总经理程小勇告诉记者,该交易逻辑利好黄金,因通胀预期反弹会刺激黄金的投资需求;对于美股而言也是利好,由于美国经济数据较为坚挺,且如果特朗普在大选中获胜,将有利于其推行减税政策,利好居民消费,带来股市财富效应。对于美债而言,短期是利空的,因再通胀预期会降低市场对美联储降息预期。且有利于美元走强,因特朗普奉行“强美元”的政策。

广发期货贵金属研究员叶倩宁表示,若特朗普再度当选美国总统,将有利于在财政和减税政策上共同配合经济增长,其对于能源和基建产业的政策推进或更加顺利,由于共和党更加倾向于发展传统化石能源产业,若能在能源开采和化石燃料使用限制上有突破,长期扩大供给可能会压制原油和天然气等价格,基建方面则可能增加相关黑色和有色制品的需求,提振商品价格。由于总统在关税政策方面话语权较大,若特朗普当选后进一步扩大和中国之间的贸易摩擦,对中国出口美国占比较大的机械设备、纺织和金属化工原材料等产业的影响可能首当其冲,对应的商品价格短期可能会上涨。短期来说,特朗普的政策主张更加偏向刺激经济带来通胀上行,叠加美联储货币政策将进一步宽松,因此美元指数和美债收益率或持续反弹,贵金属受到商品属性提振上涨趋势将延续。

期货日报记者注意到,近期贵金属价格持续上涨,其中国内外黄金价格不断创下历史新高。

“黄金大涨的原因有三方面:一是10月地缘政治冲突导致避险买盘攀升。例如中美博弈(台海问题)、俄乌冲突、巴以冲突升级和朝鲜半岛危机,将黎巴嫩、伊朗、韩国和朝鲜等卷入其中,当前武装冲突达到80年来的最高水平,经济增长和金融市场的不确定性大幅攀升。反映金融市场恐慌情绪的VIX指数在10月上旬一直处于20以上,20以上往往被视为金融市场出现恐慌。二是投资需求并没有因美元实际利率反弹而下降,这意味着此前我们预计的投资需求回归成为黄金上涨的第二轮驱动得到验证。数据显示,10月22日,全球最大的黄金ETF-SPDR持有黄金升至895.24吨,去年同期为860.07吨。三是全球去美元化带来的央行购金热潮。”程小勇说。

值得注意的是,白银在贵金属牛市中往往扮演追随的角色,虽然全球光伏装机量尤其是中国光伏装机量在前三季度增速放缓,白银的工业需求减弱,但是金银比价过高,白银的投资需求也会驱动投资者在黄金价格上涨过程中回补白银的多头。

叶倩宁介绍,还有货币政策方面的因素,欧洲央行10月14日公布最新利率决议,如期降息25个基点,为本次降息周期第三次降息。欧央行在决议声明中调整了关于通胀的措辞,预计通胀将在明年回到2%,先前预计在2025年下半年达到2%。目前市场预计欧洲央行12月将降息25个基点,到明年6月还会有大约122个基点的降息。而美联储在9月以相对激进的50个BP启动降息周期后,尽管近期官员面对美国就业强劲通胀反弹的情况表态都较谨慎使持续大幅降息的可能性降低,但多数官员肯定将继续下调利率水平的态度。尽管未来存在经济“软着陆”或“二次通胀”的风险,但目前欧美货币宽松政策预期对金银的利多驱动更大。

对于贵金属的短期和长期的走势,程小勇认为,贵金属涨势还没结束,但是存在调整的风险,风险来源于美联储如果11月不降息,那么美元实际利率反弹幅度过大,还是会影响黄金的投资需求,导致黄金出现平仓获利式调整。然而长期来看,黄金的牛市远没有结束,从历史经验来看,一个货币体系的重建或者黄金对应的锚(美元)出现问题,黄金的牛市不会在很短时间内结束。

“短期看地缘政治的风险和全球央行宽松周期都将继续利好贵金属的走势,但中长期看走势可能受到美国大选结果的影响。新的领导人上台若带来各个地区冲突的升级,则金银价格易涨难跌,但若平息冲突,可能带来风险落地的利多出尽,行情出现回调。而货币周期的影响则需要关注美国经济运行的情况是否出现“软着陆”或是“实质性衰退”,若是前者可能抑制美联储降息的步伐,同时利好美元资产打压贵金属,若是出现经济衰退则刺激美联储进一步下调利率水平利好贵金属走强。”叶倩宁说。

记者注意到,“特朗普交易”对油气也有一定的影响。

“对于油气方面的态度存在分歧,2018年特朗普退出伊核协议,限制伊朗原油出口,油价攀升,但其主张放松环境监管,给予传统能源税收优惠,从而中期提升美国油气产量,增加油气出口,利空油价;哈里斯则延续民主党的限制石油石化开支,因而美国油气产量增幅受限,一定程度上给到油价以支撑。”海证期货能化研究员郑梦琦说。

对于近期原油价格走势震荡偏弱,郑梦琦认为,一是国庆假期期间推高油价的地缘风险正在消退,中东局势虽仍然存在发酵的可能,但扩大的可能性正在降低,从而使得伊朗断供的概率下滑。二是随着利比亚不可抗力的解除,其原油产量加速回升,目前已恢复至正常水平,即从9月54万桶/天的原油产量恢复至超110万桶/天。三是市场对全球原油的需求预期不断下调,OPEC在其月报中,连续三个月下调2024年的全球原油需求预期,并下调2025年的需求预期;IEA和EIA也下调了今明两年的全球原油需求预期。整体来看,需求预期的走弱,以及12月OPEC+逐步放松减产,全球原油供需格局或将由赤字走向过剩,限制油价的上方空间。

新浪科技讯11月11日晚间消息,近日,快手可灵AI正式推出独立...

本文源自:投资者网《投资者网》王健凡一场意外的仲裁,...

据上海发布消息,日前,中共中央批准:吴伟同志任上海市委委员、常委...

登录新浪财经APP搜索【信披】查看更多考评等级证监会11月1...

智通财经获悉,特朗普计划大规模驱逐非法移民的政策可能会损害已经在劳动...