来源:国元期货研究

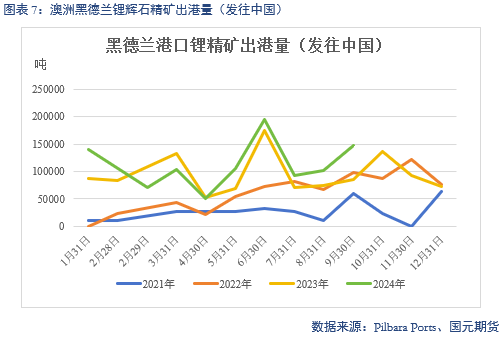

供应:9月澳矿发运量大幅增加,叠加近期非洲矿石大规模到港,预计10月锂矿进口量增量弥补国内矿山减量,矿端供应较为充足。本周锂辉石CIF价格下调,成本下降后辉石提锂生产积极性较高,带动锂盐产量回升。考虑到矿石进口价格仍有下调空间,以及9月智利锂盐出口有部分增量,预计短期内锂盐供应维持增势。

需求:10月正极材料厂排产维持增势,但正极厂多在节前进行补库,后续补库动力不足,考虑到11月磷酸铁锂材料需求有下滑预期,正极厂后续补库或较为谨慎,短期内需求端对锂价难有较强支撑。

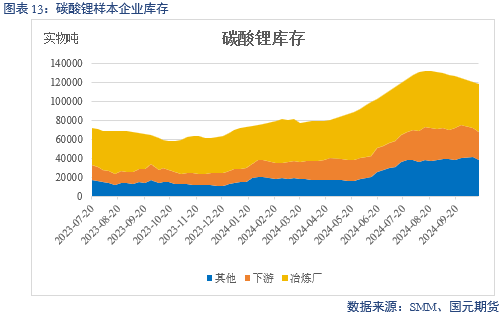

库存:受下游排产增加驱动,库存小幅去化,但绝对库位仍维持接近12万吨的高位,考虑到锂盐供应有所恢复,需求较前期有所转弱,市场对高库存消化能力有限,库存对锂价压制较为明显。

总结:近期国内高成本云母矿维持减产,但海外锂辉石进口量增加弥补国内矿石减量,叠加海外低成本盐湖提锂进口增加,国内锂盐平均成本呈下移趋势,考虑到当前锂盐供应增加、需求转弱,锂价或偏弱运行,但短期内矿石降价滞后于锂盐,对锂价有一定支撑,锂价短期内难以突破前低。

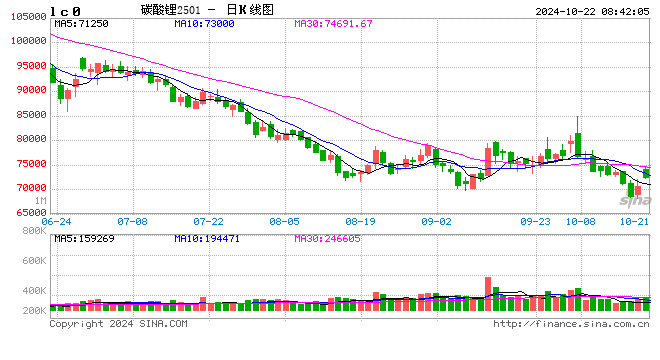

一、行情回顾

本周碳酸锂主力合约震荡偏弱,10月18日收盘价70650元/吨,较上周跌4.4%。

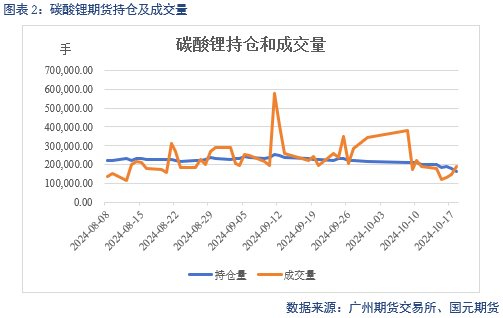

二、持仓和成交

截至10月18日,碳酸锂持仓160820手,较上周减37822手;成交190861手,较上周减1384手。

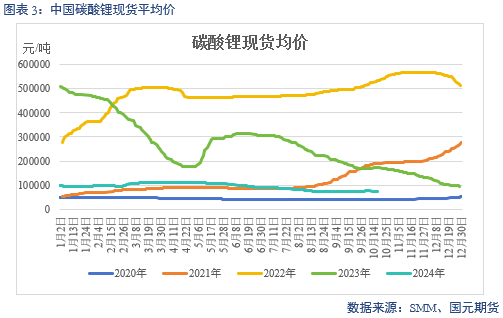

三、现货价格及升贴水

截至10月18日,中国电池级碳酸锂现货均价为73650元/吨,较上周减2800元/吨;现货平均升贴水为4850元/吨,较上周增2300元/吨。

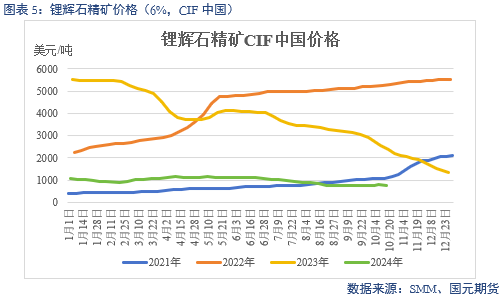

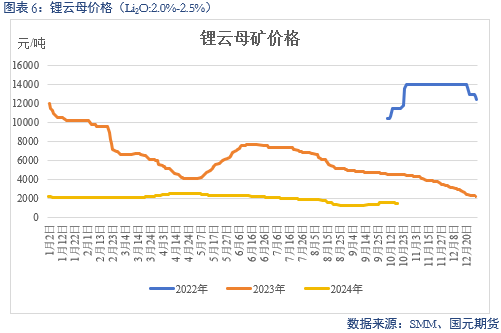

四、锂矿价格

截至10月18日,中国锂辉石到岸价格763.4美元/吨,较上周减14.85美元/吨;国产锂云母价格1457.5元/吨,较上周增140元/吨。

9月,澳洲黑德兰港口发往中国锂辉石数量为147606吨,较上月增46490吨。

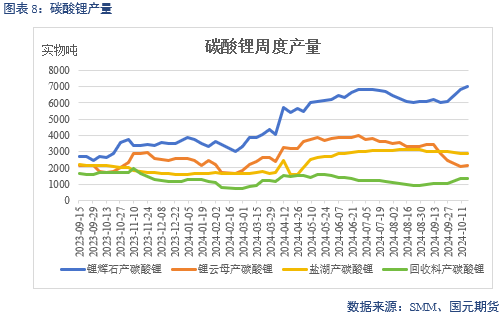

五、锂盐生产情况

截至10月17日当周,锂辉石生产碳酸锂产量7007吨,较上周增154吨;锂云母生产碳酸锂产量2140吨,较上周增32吨;盐湖产碳酸锂产量2877吨,较上周持平;回收产碳酸锂产量1333吨,较上周持平。

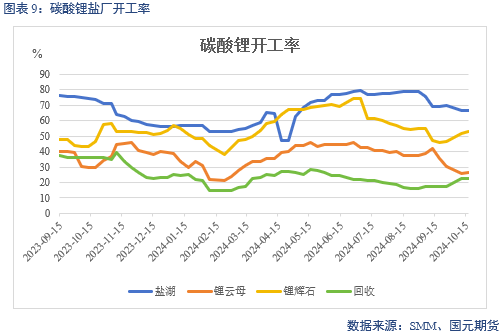

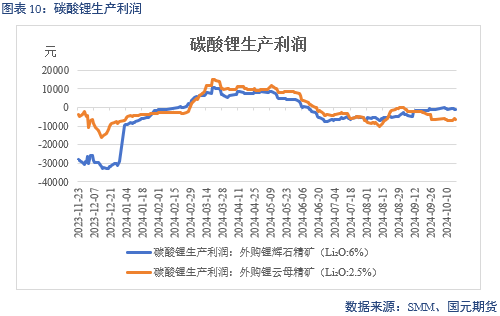

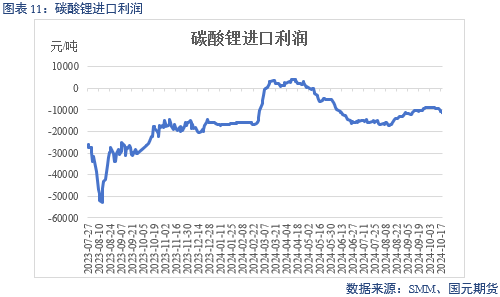

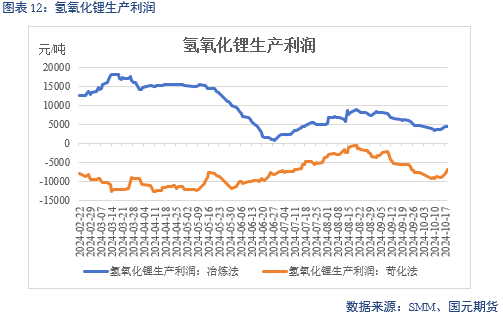

截至10月17日,锂辉石、锂云母、盐湖和回收开工率分别为53.08%、26.15%、66.52%和22.65%,较上周变化1.16、0.39、0和0个百分点。截至10月18日,外购锂辉石和外购锂云母产碳酸锂利润分别为-1137元/吨和-6302元/吨,较上周增49元/吨和504元/吨;截至10月9日碳酸锂进口利润为-11113.9元/吨,较上周减1842.7元/吨。截至10月9日,冶炼和苛化产氢氧化锂利润为4484元/吨和-7053元/吨,较上周增944元/吨和1679元/吨。

六、库存

截至10月17日,冶炼厂碳酸锂库存为50595实物吨,较上周增1731实物吨;下游碳酸锂库存为30123实物吨,较上周减66实物吨;总计碳酸锂库存为118701实物吨,较上周减1855实物吨。

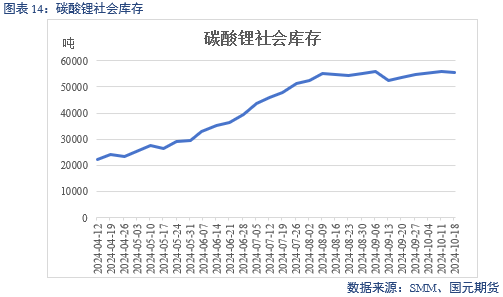

截至10月18日,SMM碳酸锂社会库存为55630吨,较上周减320吨。

七、下游材料生产情况

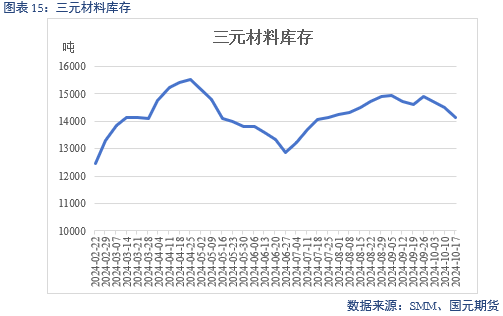

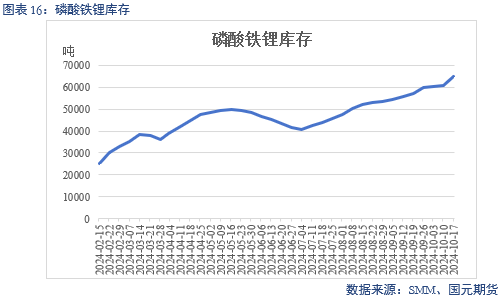

截至10月17日,SMM三元材料库存为14156吨,较上周减364吨;磷酸铁锂库存为64795吨,较上周增4010吨。

八、电池生产情况

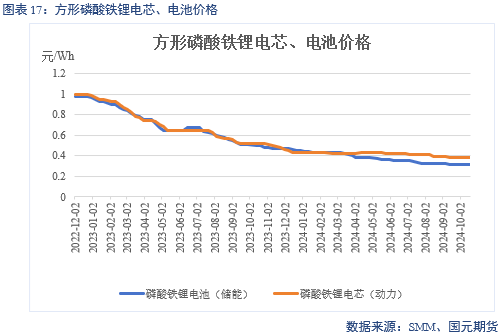

截至10月18日,方形动力磷酸铁锂电芯价格为0.38元/Wh,较上周持平;方形储能电池价格为0.31元/Wh,较上周持平。

九、终端生产情况

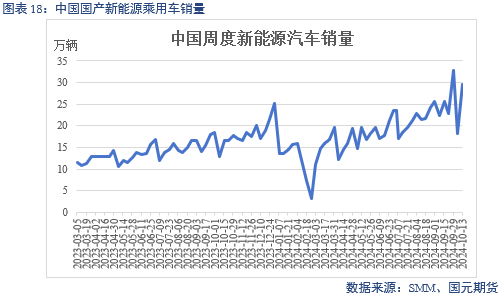

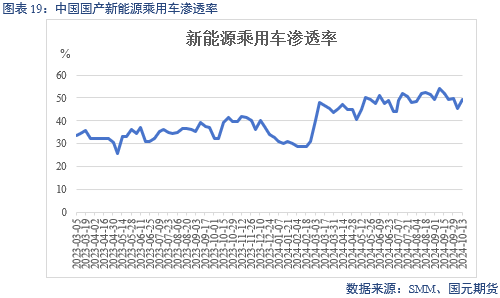

截至10月13日,中国国产新能源乘用车销量为29.6万辆,较上周增11.3万辆;中国新能源乘用车渗透率为49.3%,较上周增3.9个百分点。

十、政策资讯

1)国家标准《新能源汽车运行安全性能检验规程》发布,将于2025年3月1日正式实施。新能源汽车的动力蓄电池安全充电检测和电气安全检测将成为必检项目。

2)10月8日,国家市场监管总局、工信部等四部门印发《关于加强电动自行车产品准入及行业规范管理的公告》,文件提出两个“严格”和三个“强化”,要求自2024年11月1日起,对新提出认证委托的电动自行车,应符合强制性国家标准及修改单要求,经过认证并标注认证标志后,方可出厂、销售、进口或者在其他经营活动中使用。2024年11月1日起,对2024年10月31日前销售的、因未完成认证变更而暂停认证证书的电动自行车可办理登记上牌。

3)近期,中国和美国、欧盟均就电动汽车等贸易问题进行了密集沟通。在10月4日欧盟成员国代表投票通过欧盟电动汽车反补贴案终裁草案后,中欧工作团队仍将继续磋商。

4)日前,国务院国资委召开中央企业专业化整合推进会,12组26家单位专业化整合项目进行集中签约,涉及动力电池、矿产资源和动力电池等多个关键领域。

5)10月18日,加拿大政府宣布启动一项程序,允许加拿大企业申请减免对于从中国进口的电动汽车、钢铝制品等加征的关税。

总结:当前碳酸锂处于过剩周期中,政策影响偏弱。

十一、基本面资讯

1)9月18日,江西亚森与蜂巢能源合作碳酸锂项目将投产,最快将于9月底进行试生产,预计在明年6月份开始二期工程建设,最终完成达产2万吨碳酸锂生产规模。

2)雅化集团卡玛蒂维锂矿二期项目预计年内产出铅精矿,届时该项目总计产能将达到每年230万吨,雅化集团锂矿自给率可达到60%。

3)星恒电源(滁州)年产4GWh锂离子电池项目计划年内竣工投产。

4)优湃能源科技(广州)有限公司(下文简称:优湃能源)动力电池梯次二期、储能系统、零部件再制造产线正式投产,两期规划电池回收处理规模总计可达每年5万吨。

总结:低成本锂矿产能抬升,逐渐完成对高成本锂矿产能替代。

新浪科技讯11月11日晚间消息,近日,快手可灵AI正式推出独立...

本文源自:投资者网《投资者网》王健凡一场意外的仲裁,...

据上海发布消息,日前,中共中央批准:吴伟同志任上海市委委员、常委...

登录新浪财经APP搜索【信披】查看更多考评等级证监会11月1...

智通财经获悉,特朗普计划大规模驱逐非法移民的政策可能会损害已经在劳动...